債務整理って?

借金返済が困難になってきて、いざ債務整理をしよう!と決意しても、債務整理には「任意整理」「特定調停」「民事再生」「自己破産」と種類は実にさまざま。

借金返済が困難になってきて、いざ債務整理をしよう!と決意しても、債務整理には「任意整理」「特定調停」「民事再生」「自己破産」と種類は実にさまざま。

借金をチャラにしたい人や、借金の金額は減らしたいけど、完済はするつもりでいる・・・という人それぞれの思いや考え方があるため、自分の意思や、置かれている状況によって、自分にとって最適な債務整理をするのが一番大切なこととなります。

そのため、各債務整理法についてのことをよく勉強し、自分に合った債務整理をするようにしましょう。

突然の病気やケガ、事故や入院費、リストラなどの状況によって、やむを得ず借金をしなければならないケースは誰にでもあります。個人にしろ法人にしろ、借金が全くないという人はほとんどいません。平成21年の総務省発表の資料によると、国民の借金は一世帯当り約479万円となっています。これは、ほとどんの人が何かしら借金を抱えていて、お金の問題に悩まされていると言えるのです。

私たちのどこかに「借金することは悪いこと」というイメージあるため、借金に関する問題はなかなか身近な人にも相談しづらいものです。ですが、借金というのは時間が経てば経つほど利息が膨らんでいき、仕舞いには自力での返済は困難になってしまいます。自分1人で抱え込んでいると、知らず知らずのうちに身動きが取れない状況になってしまうかもしれません。

借金すること自体は悪いことではなく(勿論理由にもよりますが)、むしろ生活のためには必要なことでしょう。ただ、問題は借入と返済のバランスが取れているかという点です。1人で問題を抱え込んでいる人は、なんとか自分で解決しようとして、返済のための借金を繰り返したり労働時間を増やしたりして、心身ともに疲れ果ててしまします。その上貸金業者からの督促に追われるわけですから、ストレスも並大抵のものではないでしょう。

そこで一旦冷静になり、自身の借金を見直してみると、返済の可能性が見えてきたり借金に悩まされる生活から抜け出すことができたりと、希望が見えてきます。ただ、普通は冷静になれませんし専門知識もありませんので、弁護士や司法書士などの専門家に相談するなどして解決策を探っていく必要があります。幸い、日本には借金問題への救済措置となる法律が整備されていますので、法的な手続きを踏むことで救われる可能性があるのです。

債務整理とは、借金を整理することです。借金を整理する方法としては、利息をカットしたり、返済すべき借金の総額を減額したり、借金を帳消しにするなどがあります。多くの人は借金の整理というと「自己破産」を思い浮かべるようですが、借金整理の方法は自己破産だけではありません。借入総額や収入、所有財産の有無、今後の返済能力などを総合的に判断して、自分に合った債務整理方法を選ぶことができます。

債務整理には、任意整理・特定調停・個人(民事)再生・自己破産という大きく4つの方法があります。任意整理と特定調停は、話し合いによる借金整理法です。特に法的な手続きがあるわけではなく、債務者と債権者同士が交渉することで借金整理法を決めていきます。任意整理は裁判所を介さずに行う一方、特定調停は裁判所が間に入って交渉を行います。また、個人(民事)再生と自己破産は法的な手続きになります。それぞれの大きな違いは圧縮できる借金の額です。自己破産の場合は借金を帳消しにできますが、その代わり他の債務整理方法にはないデメリットを被ることになります。一方個人再生は、住宅ローンを除く借金を3年で返済できる程度まで圧縮します。住宅を失うことがない代わりに返済の義務は残ります。

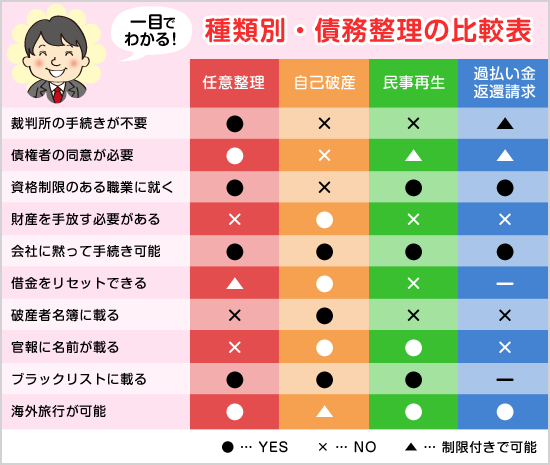

このように、法的な手続きもあれば、当事者間の話し合いというやり方もあり、借金を圧縮できる金額にも違いが出てきます。以下に債務整理の方法について簡単に比較できるように、表にまとめてみました。

債務整理をした方がいいかどうかは状況により様々ですので、最終的には弁護士や司法書士などの専門家に相談した方がいいでしょう。ですが、ここではその相談するかどうかの基準として、債務整理を検討するべきかどうかの、ある程度の判断基準をご紹介しておきます。

①収入と返済のバランスは取れているか?

年収や月収を基準として、返済可能かどうかの目安とします。年収が年間の返済額の25%を超えているような場合。また、債務総額が月収の20倍を超えている場合などは、債務整理を検討した方がいいでしょう。

②金利が違法・もしくは高い

法律により、年利20%以上の金利は違法です。ただし、この基準は平成22年6月に施行された出資法の改正によって罰則が設けられたため、それ以前の借入では多くの貸金業者が20%を超える金利を請求していました。そのため、高い金利で返済を行っている可能性があります。違法な金利や高い金利を払っている場合はすぐに弁護士や司法書士に相談することをおすすめします。

③複数の借入先があるか?

いわゆる多重債務者です。借入先が多いということは、借入総額もそれなりに多いということになります。また、多重債務者の多くは借金の返済のために他社から借金をするということを繰り返しているケースが多々あります。そのため、既に返済不可能な状況に陥っていると思われるので、債務整理を検討した方がいいでしょう。

④既にに返済期間が長期に渡っている・もしくは長期に渡る見込み

月々の返済では利息分しか返済できず、元金がなかなか減らないケースの場合、長引けば長引くほど利息は膨らみ、全く借金が減らないという悪循環に陥ってしまいます。しかし、法律で定められた利息には上限がありますので、支払う必要のない返済を続けている可能性もあります。また、3年?3年半で完済できそうにない場合も、支払い不能と判断していいと思われます。

債務整理を行った場合の一番のデメリットは、いわゆるブラックリスト(※注1)として扱われてしまうことでしょう。ブラックになってしまうと、一定期間新たに借入を行うことができません。借入のできない期間は債務整理の内容によって変わってきますが、5年から最長10年ほど記録が残る場合もあります。この間はローンも組めませんし、新たにクレジットカードを作ることもできません。

そういう点でお金に融通のきかない生活を強いられることにはなるでしょう。ですが、借金に振り回されていた生活から抜け出し、今後はお金に堅実な生活を新たにスタートできるので、デメリットとして捉えずにメリットと考えるといいでしょう。

また、債務整理をすると戸籍に記録が残る、会社に知られる、クビになる、子供の就職などに影響する、といった不安や誤解を抱えている方がいらっしゃいます。しかし、そのようなことは一切ありませんのでご安心を。

※注1)

実際、ブラックリストというものは存在しません。貸金業者からお金を借りると、その債務履歴が個人信用情報機関に記録されます。そこに、債務整理を行ったという履歴が残ることになり、今後5年?10年ほどはこの記録が残ることになります。